Perkembangan teknologi dan informasi, terkhususnya pada masa pandemi ini telah menyebabkan perubahan fundamental dalam perekonomian digital di Indonesia. Tingginya angka penetrasi penggunaan internet menjadi salah satu faktor yang mendasari perkembangan layanan jasa keuangan digital seperti fintech Peer to Peer (P2P) lending semakin dikenali oleh masyarakat.

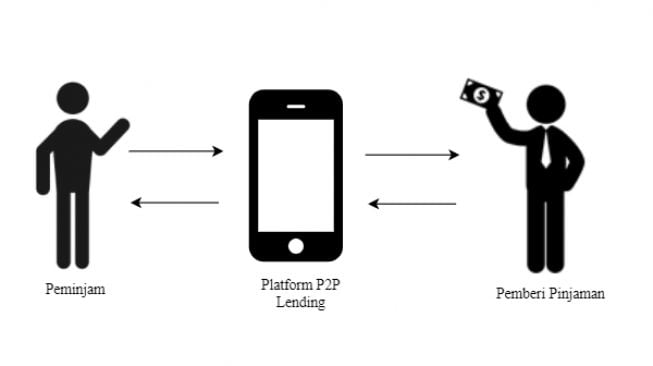

P2P lending merupakan platform yang berperan sebagai suatu wadah digital yang berfungsi dalam mempertemukan pihak peminjam yang membutuhkan modal dengan pihak pemberi pinjaman. Melalui P2P, pemberi pinjaman akan mendapatkan keuntungan berupa pengembalian hasil yang telah dikenakan bunga sesuai dengan tarif sebagaimana telah ditetapkan oleh platform P2P lending.

Potensi Pajak P2P lending

Berdasarkan kajian yang dirilis oleh Badan Keahlian DPR RI, penyaluran pinjaman P2P Lending pada tahun 2020 telah mencapai Rp155,9 triliun. Tingginya angka tersebut juga dibarengi dengan berkembangnya perusahaan fintech P2P lending di Indonesia yang sudah meluas hingga mencapai sebanyak 149 perusahaan, yang telah terdaftar melalui OJK. Besarnya potensi fintech P2P lending tersebut akan menjadi sebuah potensi bagi Indonesia dalam mengoptimalkan penerimaan negara melalui aspek perpajakan.

Berdasarkan substansinya, atas transaksi yang terjadi antara pihak peminjam dengan pihak pemberi pinjaman dalam platform P2P lending akan menyebabkan sebuah hutang pajak. Melalui P2P, seorang peminjam diharuskan untuk mengembalikan modal yang telah dipinjam disertai dengan bunga kepada pemberi pinjaman. Atas pemberian penghasilan berupa bunga tersebut, seorang wajib pajak dapat dikenakan Pajak Penghasilan (PPh) dengan tarif sebesar 15% sebagaimana yang diatur dalam Pasal 23 UU PPh.

Melalui penerapan pajak penghasilan atas bunga, maka pemerintah diperkirakan akan mempunyai potensi penerimaan pajak hingga Rp5,67 triliun. Angka tersebut didasari terhadap perhitungan penyaluran pinjaman pada tahun 2020 yang kemudian dikalikan dengan tarif bunga maksimal pada platform P2P lending sebesar 0,8% per hari atau 24% per bulan, serta dikalikan dengan tarif PPh Pasal 23 sebesar 15%.

Tantangan Penerapan P2P lending

Meskipun terdapat potensi pajak yang tinggi dalam P2P lending, tetapi dalam penerapannya masih terdapat beberapa kendala yang menyebabkan penerapan pajak tersebut belum dapat dilaksanakan secara optimal. Penyebab beberapa hal itu yakni:

1. Belum Adanya Regulasi yang secara Khusus Mengatur Penerapan Pajak Fintech P2P Lending

Berbeda dengan instrumen keuangan seperti pada bursa saham, regulasi yang mengatur secara khusus mengenai pajak P2P lending belum diformulasikan oleh pemerintah. Tidak adanya kebijakan tersebut telah menyebabkan ketidakpastian pada wajib pajak mengenai siapa yang seharusnya memotong pajak, pajak apa yang dikenakan, hingga prosedur dan tata cara perpajakannya.

2. Terhambat oleh Peraturan OJK

Pada Pasal 19 ayat (4) POJK Nomor 77/POJK.01/2016 disebutkan bahwasannya pihak platform P2P mempunyai kewajiban mengenai perlindungan kerahasiaan identitas para peminjam maupun pemberi pinjaman. Hal tersebut akan menjadi sebuah kendala dalam proses pembuatan bukti potong PPh Pasal 23 yang mana memerlukan identitas pemberi pinjaman seperti nama, alamat, dan Nomor Pokok Wajib Pajak (NPWP).

Sehingga, memang harus diakui bahwa pada saat ini untuk dapat menerapkan pajak P2P lending secara maksimal belum dapat terwujud akibat adanya berbagai kendala. Di sini sangat diperlukan peran dari pemerintah maupun DJP untuk segera membuat regulasi maupun sistem perpajakan yang jelas mengenai fintech P2P lending. Harapannya, permasalahan pada penerapan pajak fintech P2P lending ini dapat terpecahkan dan negara dapat memperoleh penghasilan penerimaan APBN yang lebih baik kedepannya.